拟发30亿永续债又靠上宇树科技,首开股份股价7天上涨近9成

首开股份再发永续债

9月10日晚间,首开股份(600376.SH)发布公告,为满足公司生产经营发展的需要,首开股份拟向控股股东北京首都开发控股(集团)有限公司进行永续债权融资,总金额不超过30亿元,年化利率为5年期贷款市场报价利率(LPR)+40BP,LPR 在每个付息期初进行调整,在永续债权存续期间内不进行利率跳升。

公告表示,本次债券募资用途为置换有息负债、补充流动资金,以及法律法规允许的其他用途。

时代周报记者梳理首开股份历年公告,其最近一次发布永续债时间为2020年。若本次永续债发行成功,则是首开股份时隔5年再度发行永续债,首开股份永续债规模将增至67.6亿元,创2019年以来的最高值。

此前,发行永续债曾是房企的重要融资方式之一,而永续债有侵蚀企业利润的特性,近年来随着行业下行,房企逐步清偿永续债,并较少发行该产品。

首开股份选择此时发行永续债,或与其经营尚未转暖,短期债务规模较高有关。

今年上半年,首开股份净利润为-18.39亿元,一年内到期的有息负债余额为185.71 亿元。首开股份公告表示,30亿元永续债的规模不能完全覆盖近期的到期债务,发行永续债的融资对于解决公司债务问题,没有根本性影响。

针对首开股份发行永续债原因等问题,时代周报记者向首开股份致电并发送邮件,首开股份表示,暂不接受媒体采访。

时隔多年再发永续债

永续债一般指“无固定期限、内含发行人赎回权”债券,存续期内必须按期付息。

据克而瑞地产研究报告,永续债曾备受房企欢迎,永续债融合股权和债权融资双特征。会计处理上,普遍将其计入所有者权益,但永续债通常带有赎回条款或续期选择权,对房企而言属于债权性融资。

房企发行永续债将会增加自身所有者权益规模,不会增加企业负债规模,进而可以隐藏房企真实负债水平,因此可用来平滑润色财报,曾经是房企规模扩张利器。

但永续债也被称为“利润黑洞”,房企每年按时偿还永续债利息,进而侵蚀利润。

2015年-2018年是永续债的高增长期。据花旗银行统计,2015年全年房企永续债规模突破千亿元。

2015年,首开股份首次发行永续债,总计规模60亿元,占融资规模比例为11.9%,2015年首开股份累计实现融资规模为505亿元。而在2013年、2014年,首开股份融资规模分别为413.97亿元、428.57亿元。

此后,首开股份永续债规模持续增加。据其财报,2018年年末,首开股份永续债规模为79.85亿元。

虽然发行永续债扩大了企业融资规模,但首开股份也背上了较高的利息支出。

2015年首开股份发行的永续债前两年利率为7.5%,第三年开始协议上浮。2016年5月,首开股份发行永续债前三年利息为5.5%,第四年为8.25%,第五年起为12.37%。

2019年后,随着监管趋严,房企永续债发行规模下降,首开股份也自此开始压降永续债规模。据其财报,2019年,首开股份永续债规模降至50亿元。

2020年-2021年,首开股份永续债规模保持50亿元不变。2022年,首开股份永续债规模降至30亿元。

2023年,首开股份发行安联资管-首开股份债权投资计划(一期),利率为5.98%和6.30%,安联资管-首开股份债权投资计划(二期),利率为5.50%(以下统称“安联资管债权投资计划”),总计规模为37.6亿元。安联资管债权投资计划计入财务报表永续债项目中。

2023年、2024年首开股份财报显示,首开股份没有发行永续债产品,永续债项目规模一直保持在37.6亿元。

今年,首开股份再度发行永续债,将打破自2019年以来永续债总体下降的趋势。

与此前不同的是,相较于安联资管债权投资计划利率,首开股份本次发行的永续债利率有所下降。目前,5 年期贷款市场报价利率(LPR)为3.5%。以此计算,如果LPR保持不变的话,首开股份本次永续债利率为3.9%。

但相较其他债券,本次永续债利率仍相对较高。据首开股份2025年半年报,2025年,首开股份发行的25首股01债券、25首股02债券、25首股03债券、25首股04债券、25首股06债券利率分别为3.2%、3.65%、2.79%、3.05%、2.90%。

上半年亏损18.39亿元

首开股份重启永续债融资或对资本结构有一定优化作用。

据首开股份财报,截至到6月底,首开股份货币资金154.2亿元,一年内到期的非流动负债规模为186.2亿元。而在2024年年底,首开股份货币资金规模为188.4亿元,一年内到期的非流动负债规模为165.2亿元。

与此同时,首开股份业绩也处于下行区间。

首开股份是北京国资地产企业,控股股东是北京首都开发控股(集团)有限公司,实际控制人是北京市国资委。

首开股份旗下项目以北京为核心,遍布全国。截至到今年6月底,首开股份京内主要项目69个,总规模约 1560 万平方米;京外片区主要项目 79 个,总建筑面积约 2740 万平方米。

受房地产行业下行影响,自2022年起,首开股份业绩持续走低。

在住宅销售领域,据其公告,2022年-2024年首开股份签约面积分别为317.81万平方米、269.85万平方米、205.19万平方米,分别同比降低19.06%、15.09%、23.96%;签约金额分别为869.63亿元、615.33亿元、400.13亿元,分别同比降低24.32%、29.24%、34.97%。

今年1-8月,首开股份签约面积85.23万平方米,同比下降17.5%,签约金额131.52亿元,同比下降37.2%。

同时,首开股份持续亏损。2022年-2024年,首开股份连续三年亏损,净利润分别为-4.61亿元、-63.39亿元、-81.41亿元。今年上半年,首开股份净利润为-18.39亿元。

销售情况不佳,也影响了首开股份新增土地储备。据其财报,2022年-2024年首开股份新增土地数量分别为4个、5个、2个。而在2020年、2021年,首开股份新增土地数量分别为21个、30个。今年截至到8月底,首开股份在北京获得1宗土地。

业绩不佳,但首开股份获得了控股股东的大力支持。首开股份9月10日发布的公告表示,过去 12 个月内,公司接受控股股东借款如下:控股股东提供 18 亿元借款续期、提供不超过 40 亿元借款额度、提供 15 亿元借款续期。

股价6连板

首开股份业绩不理想,但近期股价却在飙涨。

自9月3日起,首开股份连续6个交易日涨停。9月11日,首开股份股价盘中涨停,股价报收5.01元/股,涨幅为7.05%。

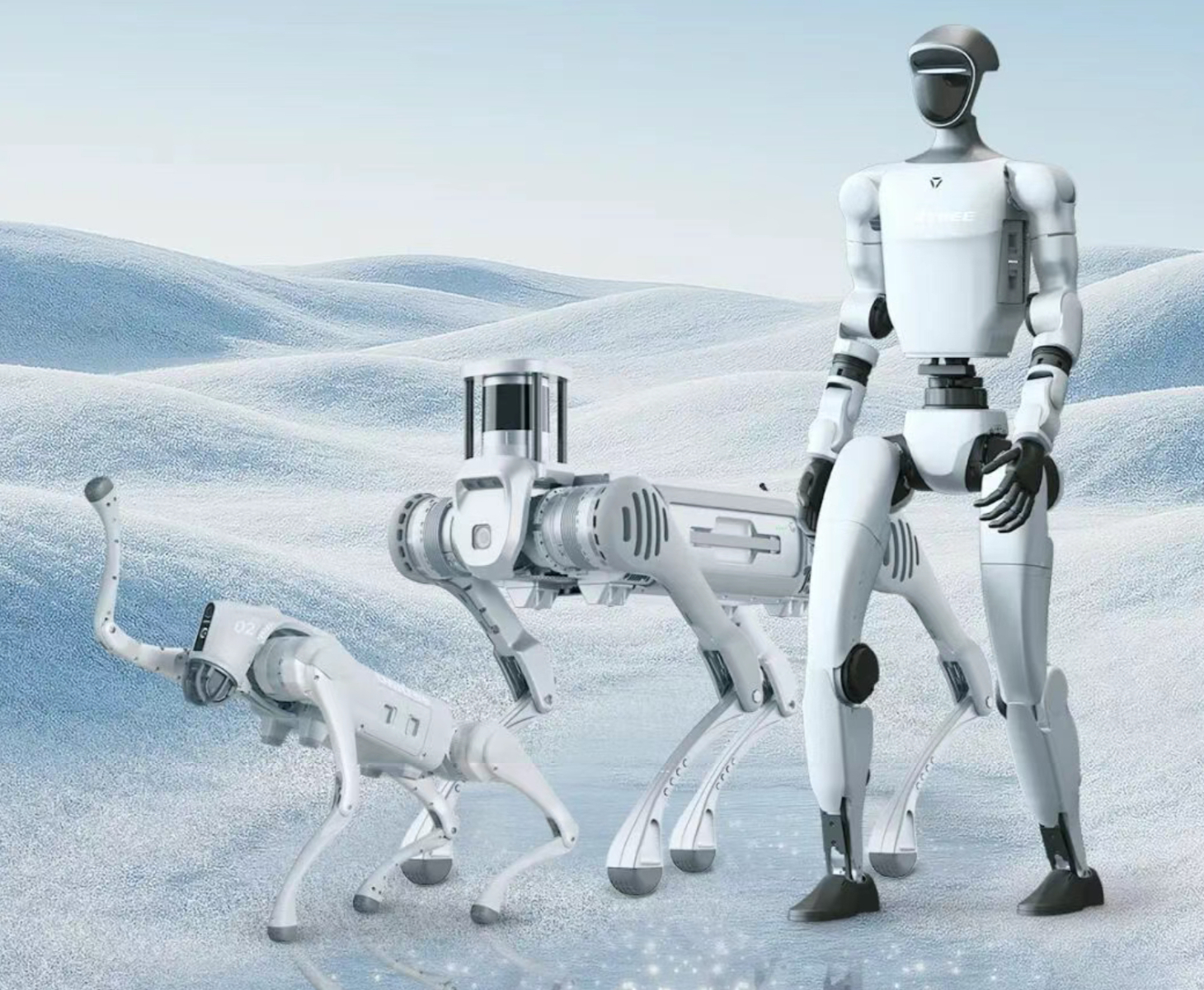

近日,据财联社报道,首开股份被冠以机器人概念,实现连续涨停。背后原因或因其子公司投资宇树科技。

据首开股份9月11日公告,截至2025年7月,首开股份控股子公司北京首开盈信投资管理有限公司(以下简称“首开盈信”)对金石成长股权投资(杭州)合伙企业(有限合伙)(以下简称“金石成长”)认缴出资3亿元,实缴出资1.8亿元。截至8月25日,金石成长的认缴规模为46.10亿元。据此计算,首开盈信持有金石成长的认缴份额比例约为6.51%。 根据天眼查,金石成长持有宇树科技4.7683%股权。按此计算,首开盈信间接持有的宇树科技股权比例约为0.3%,持股比例很低。

9月2日,宇树科技发布官方公告,宣布其IPO计划进展。公司表示,预计将于2025年10月至12月期间向证券交易所提交IPO备案文件,届时将正式披露相关运营数据。

宇树科技公布的IPO时间表与此前传出的上市辅导计划高度吻合。证监会网站显示,今年7月,宇树科技已正式启动上市辅导流程,并于7月18日在浙江证监局完成辅导备案。按照辅导计划,公司将在2025年10月至12月期间完成综合评估并准备申报材料。

虽然首开股份仅是子公司参与投资宇树科技,且持股比例较少,但在宇树科技官宣将要IPO后,9月3日,首开股份股票涨停,实现6连板。

9月11日,首开股份发布公告,自2025年9月3日以来,公司股票累计涨幅89.77%,股票涨幅明显偏离同行业及上证指数,但是公司主营业务、生产经营情况以及经营环境与前期披露的信息相比未发生重大变化。首开盈信对金石成长的投资仅为财务性投资,对其决策运作无控制力和影响力。

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其相关法律责任。如其他媒体、网站或个人转载使用,请联系本网站丁先生:news@time-weekly.com