北京IPO融资额居首,半导体IPO最为火爆

哪些省份IPO融资额高?哪些城市IPO企业多?行业分布呈现什么特征?

来源 | 时代商学院

作者 | 陈佳鑫

编辑 | 孙一鸣

2022年,A股首发上市企业共有428家,同比减少18.3%,但IPO(指首发上市,下同)融资总额(5868.86亿元)却再创历史新高。

那么,2022年,哪些省份IPO融资额最高?哪些城市IPO企业数量最多?行业分布又呈现什么特征?

Wind数据显示,2022年,按省级行政区划分,虽然各省IPO企业数量普遍下滑,但广东仍以78家的数量居首;北京实现逆势增长排名第四;而在IPO数量排名前五位省份中,浙江下滑幅度较大。

融资额方面,北京在IPO企业数量不占优的情况下,融资额超越广东等省份排名第一,总融资额达1424亿元。其中,来自北京的中国移动(600941.SH)IPO融资额便高达519.81亿元。

2022年可谓是半导体行业的IPO大年,半导体行业IPO企业数量共42家,远超其他行业,同比增长162.5%,融资额同样居首。电池行业则受益新能源汽车热销,IPO企业数量排名大幅上升至第三名。

一、区域篇:北京IPO融资额居首

1. IPO数量:各省普遍下滑,北京逆势增长

Wind数据统计显示,2022年IPO企业在地域分布上较为集中。按省级行政区划分,排名前五省份的IPO企业数量合计为282家,占整体IPO企业数量的比重达65.9%。

从排名来看,2022年,A股428家首发上市企业中,有78家来自广东,占比为18.2%,排名第一;江苏紧随其后,共有70家企业。粤苏两省处于第一梯队。

浙江、北京、上海的IPO企业数量分别为55家、43家、36家,处于第二梯队;山东、四川、安徽、湖北、河南均进入前十。整体来看,各省份的IPO企业数量或与经济体量以及经济质量正相关。

与2021年相比,在2022年A股IPO企业总数减少的背景下,多数省份的IPO企业数量出现下滑,如广东IPO企业数量同比减少14家。IPO企业数量排名前十省份中,浙江IPO企业数量下滑幅度较大,从2021年的87家减少至2022年的55家,排名也从第二下滑至第三。

北京则实现逆势增长,2022年IPO企业数量同比增加3家;前十省份中同样逆势增长的还有河南,IPO企业数量同比增加1家,排名也从2021年的第12名上升至2022年的第10名。

整体来看,IPO企业数量前十省份排名相对稳定,2021年前十强中仅一省跌出前十。

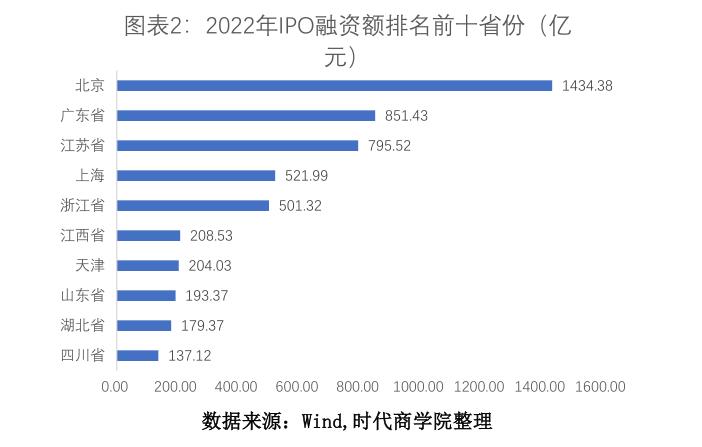

2. 融资额:京粤苏增长势头不改,上海不升反降

从融资额来看,北京虽然在IPO企业数量上不及广东、江苏和浙江,但IPO融资额却在所有省份中居首,这与中国移动、中国海油(600938.SH)等巨无霸企业上市融资有关。

Wind数据显示,中国移动、中国海油分别于2022年1月、2022年4月上市,融资额分别为519.81亿元、322.92亿元,合计占2022年北京企业IPO融资总额的58.8%。

另外,广东、江苏、上海、浙江的融资额均跻身前五,皆超500亿元;江西、天津、山东、湖北、四川则进入前十。

与2021年相比,2022年不少省份IPO融资额保持增长态势。其中,在融资额前五名省份中,北京IPO融资额同比增长18%,融资额连续两年居首;广东的IPO融资额同比增长20%;江苏IPO融资额同比增速达30.7%,排名也从2021年的第五升至2022年的第三。另外,IPO融资额同比增长的江西、天津则为新晋融资额前十省份。

不过,上海的IPO融资额则出现一定幅度的下滑,同比减少23.8%;IPO融资额同比减少的还有山东、湖南等省份。

据时代商学院统计,2022年IPO融资额排名前十省份中,北京的中国移动融资额达519.81亿元,不仅是北京的“融资王”,也同时成为近十年以来A股融资规模最高的IPO企业。中国移动上市后,三大通信运营商再次在A股聚首。

公开资料显示,中国移动作为通信行业的“巨无霸”,截至2021年6月末,该公司移动客户数已达9.46亿户,国内市场份额占比达58.42%;营业收入、净利润和客户规模均排名国内同行业第一;其5G套餐客户数达到2.51亿户,规模居全球第一。

此外,在IPO融资额排名前十省份中,上海的联影医疗(688271.SH)、天津的海光信息(688041.SH)、江西的晶科能源(688223.SH)融资额亦破百亿元,而浙江的昱能科技(688348.SH)及山东的三元生物(301206.SZ)融资额相对较低。

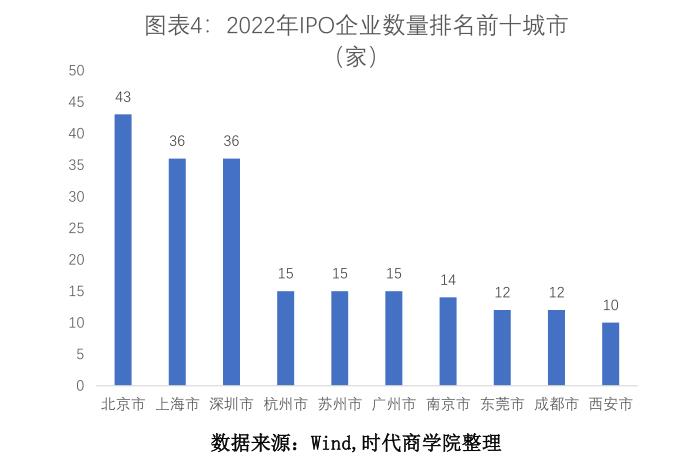

3. 城市:穗苏杭IPO数量相同,第二梯队排名竞争激烈

按城市划分,北上深位列2022年IPO企业数量前三,且领先幅度明显,处于第一梯队(IPO企业数量在30家以上)。其中北京市数量最多,为43家;上海市、深圳市同为36家。

值得注意的是,2022年,广州市、杭州市、苏州市的IPO企业数量同为15家,南京市有14家,东莞市、成都市、西安市的IPO企业数量也在9家以上,第二梯队(IPO企业数量在10~30家区间)的排名竞争较为激烈。

相比2021年,2022年前三强北上深的IPO企业数量排名略有变化。其中,上海市排名从第一下滑至第二,IPO企业数量同比减少12家;深圳市则从第二名下滑至第三名,IPO企业数量同比减少12家;北京市逆势增长位居首位。

第二梯队方面,杭州市的IPO企业数量出现较大幅度下滑,从2021年的37家下滑至2022年的15家。

东莞市IPO企业数量逆势增长5家,跻身前十;同样逆势增长的还有南京市、西安市。

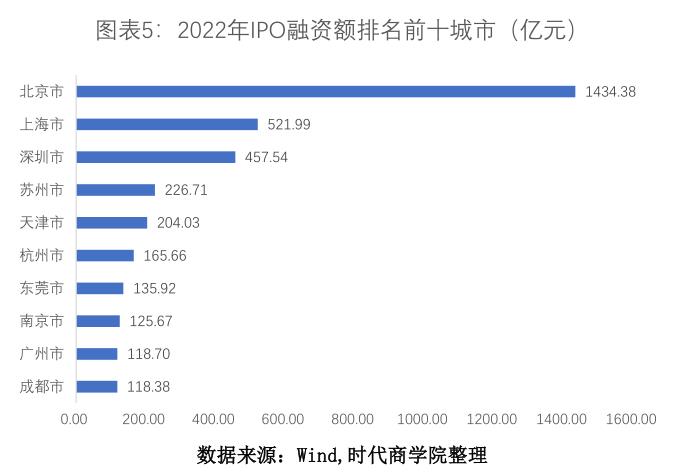

融资额方面,北上深同样领先,IPO融资额皆超400亿元。其中,北京市IPO融资额突破千亿元;苏州市、天津市IPO融资额突破200亿元;第5—10名的城市融资额差距较小。

对比2021年,2022年天津市IPO融资额增幅较大,同比增长518%,其中半导体企业海光信息(688041.SH)的融资额达108亿元,另外两家半导体企业唯捷创芯-U(688153.SH)、华海清科(688120.SH)的融资额皆超20亿元,可见天津市在半导体领域逐渐发力。

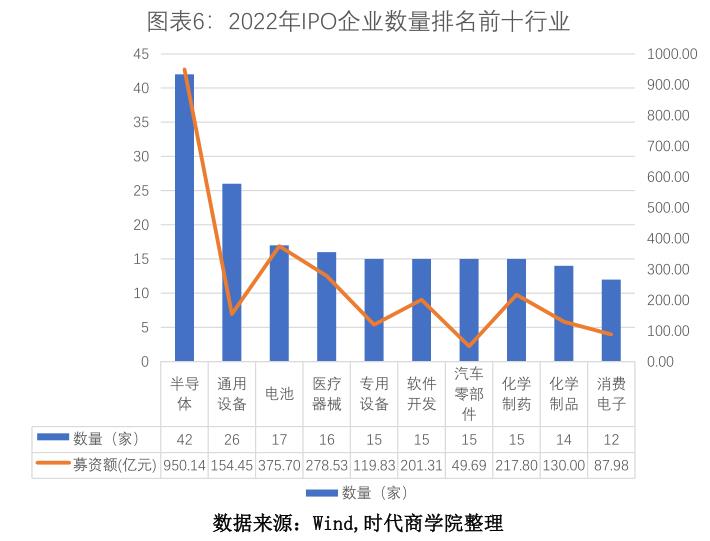

二、行业篇:半导体迎IPO大年

按申万二级行业划分,2022年,半导体行业在IPO领域表现抢眼,以42家IPO企业数量冠绝A股,远超其他行业,相比2021年的16家大幅增长162.5%;融资总额高达950.14亿元,同样是所有行业最高。

时代商学院认为,2022年半导体行业IPO大热,一方面是受益于科创板对半导体等领域高新技术企业融资的支持,另一方面,当前全球半导体产业向我国转移的趋势渐显,我国半导体行业蓬勃发展,市场规模增速明显高于全球,相关企业业绩亮眼,借机上市谋求加速发展。

以半导体行业融资额最高的海光信息(688041.SH)为例,该公司于2022年8月登陆科创板,IPO融资额达108亿元。公告显示,海光信息产品包括海光通用处理器(CPU)和海光协处理器(DCU)。该公司专注于高端处理器的研发、设计与技术创新,掌握了高端处理器核心微结构设计、高端处理器SoC架构设计、处理器安全、处理器验证、高主频与低功耗处理器实现、高端芯片IP设计、先进工艺物理设计、先进封装设计、基础软件等关键技术。该公司研发的第一代、第二代CPU和第一代DCU产品的性能均达到了国际上同类型主流高端处理器的水平,在国内处于领先地位。

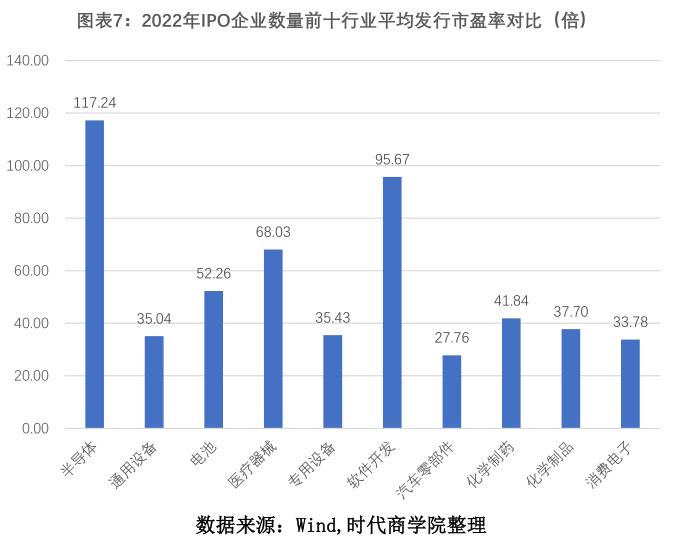

投资者也普遍看好半导体IPO企业的发展前景,给予更高的估值。Wind数据显示,2022年,IPO企业数量前十行业中,半导体行业的平均发行市盈率明显较高,达117.24倍,如图表7所示。

此外,2022年,电池行业IPO企业数量为17家,排名第3,相比2021年的排名(第13名)显著提升,融资额达375.5亿元。时代商学院认为,2021年以来新能源汽车热销,赛道持续火热,企业业绩爆发,叠加资本市场热捧,推动业内企业加速上市。

乘联会数据显示,2022年,国内新能源汽车零售数为567.4万辆,同比增长90%;渗透率达到27.6%,较2021年提升了12.6个百分点。受此带动,动力电池出货量亦大增,据GGII统计,2022年中国动力电池市场出货量达480GWh,同比增长超110%。

以电池行业融资额最高的万润新能(688275.SH)为例,该公司于2022年9月登陆科创板,IPO融资金额达63.89亿元。该公司主要产品涵盖磷酸铁锂正极材料及前驱体、锰酸锂正极材料等,该等材料系制造新能源汽车动力电池的核心材料,该公司收入主要来源于磷酸铁锂正极材料的销售。据中国化学与物理电源行业协会数据,2020年该公司在国内磷酸铁锂正极材料的市场占有率为13.5%,磷酸铁锂出货量排名第三。目前,该公司已成为宁德时代(300750.SZ)、比亚迪(002594.SZ)、中航锂电等动力电池龙头的供应商。

此外,2022年,通用设备行业、医疗器械行业的IPO企业数量排名稳定,分别位列第二、四名,与2021年相比,排名几无变化(2021年分别位列第三、四名)。

时代商学院认为,通用设备涵盖范围较广,是该行业每年稳定诞生较多新上市公司的原因。按申万三级行业分类,通用设备行业中的“仪表仪器”及“金属制品”细分行业的新上市公司数量较多,分别为7家、10家,占比分别为26.9%、38.5%。

其中仪表仪器行业的代表企业为普源精电-U(688337.SH),其2022年IPO融资额达18.46亿元,在通用设备行业中居首。该公司主要产品包括数字示波器、射频类仪器、波形发生器、电源及电子负载、万用表及数据采集器等,是目前唯一一家搭载自主研发数字示波器核心芯片组并成功实现产品产业化的中国企业。

金属制品行业的代表企业为冠龙节能(301151.SZ),该公司是我国领先的节水阀门供应商,产品成功应用于三峡工程、南水北调配套工程、水立方、北京首都国际机场、东方明珠、北京地铁六号线、上海世博园等项目。

近十年来,医疗器械行业市场规模稳步增长,业内不乏具备一定技术优势且业绩稳定提升的优质企业,因此每年能稳定贡献一定数量的IPO企业。

以联影医疗为例,该公司于2022年8月登陆科创板,IPO融资额达109.88亿元,为行业内最高。该公司致力于为全球客户提供高性能医学影像设备、放射治疗产品、生命科学仪器及医疗数字化、智能化解决方案,已牵头承担近40项国家级及省级研发项目,包括近20项国家级科技重大专项,并荣获2020年度国家科学技术进步奖一等奖、2020年度上海市科技进步奖一等奖等。

(全文3828字)

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其相关法律责任。如其他媒体、网站或个人转载使用,请联系本网站丁先生:news@time-weekly.com