财务风险预警丨年内股价已跌30%!箭牌家居增收不增利,警惕盈利能力持续恶化

收盘价创上市以来最低

来源|时代商学院

作者|陆烁宜

编辑|李乾韬

4月22日,箭牌家居(001322.SZ)股价开盘大跳水,一度下跌7.62%,尾盘报收8.17元/股,下跌7.05%。收盘价创上市以来最低。

就在上周五,箭牌家居披露了2023年年报及2024年一季报。

年报显示,2023年,箭牌家居营收为76.48亿元,同比增长1.79%;净利润为4.24亿元,同比下降28.50%,出现增收不增利的情况。

资本市场上,自3月1日以来,箭牌家居股价累计下跌18.79%;今年年初至今,箭牌家居股价已累计下跌31.11%。

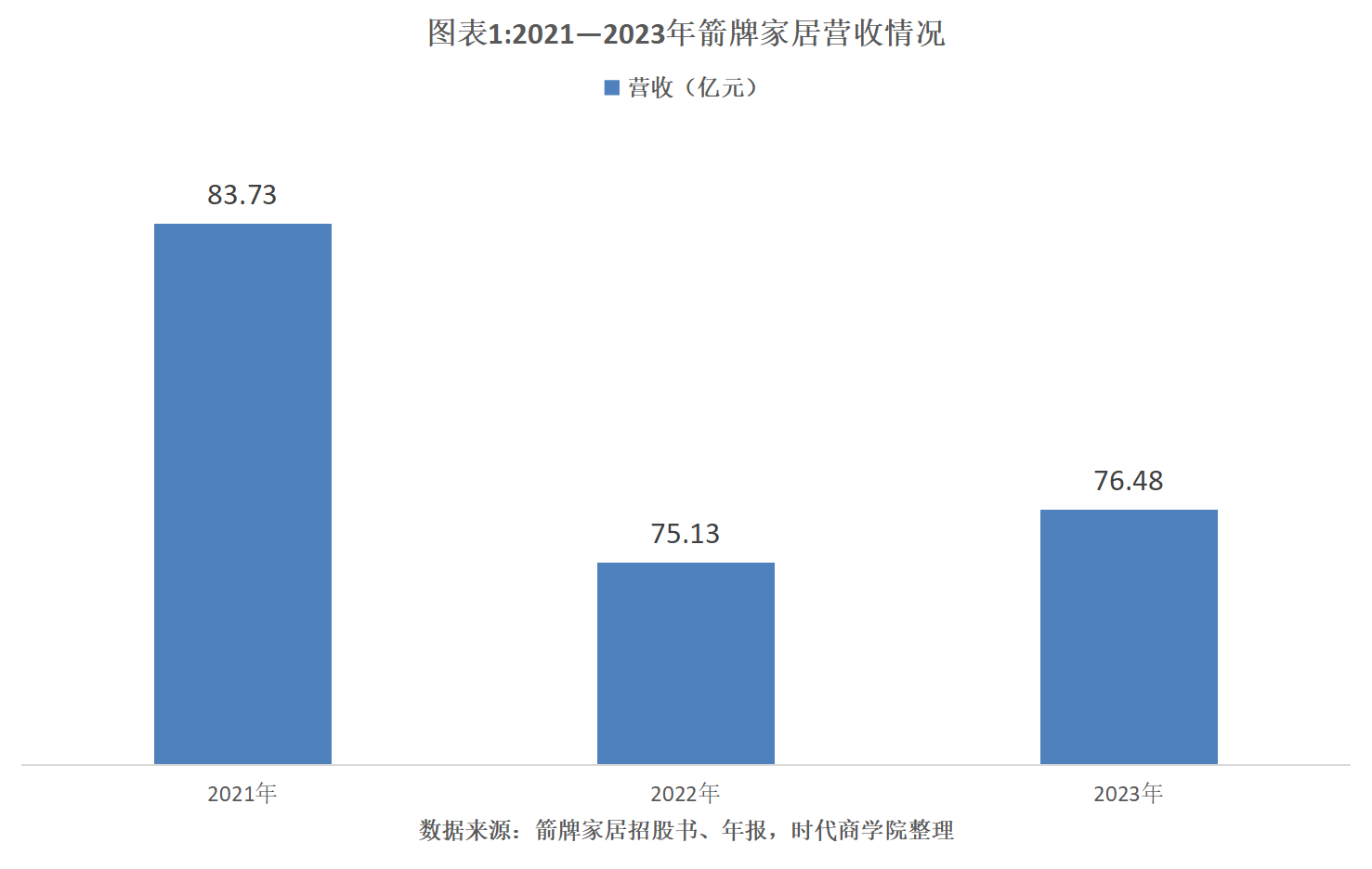

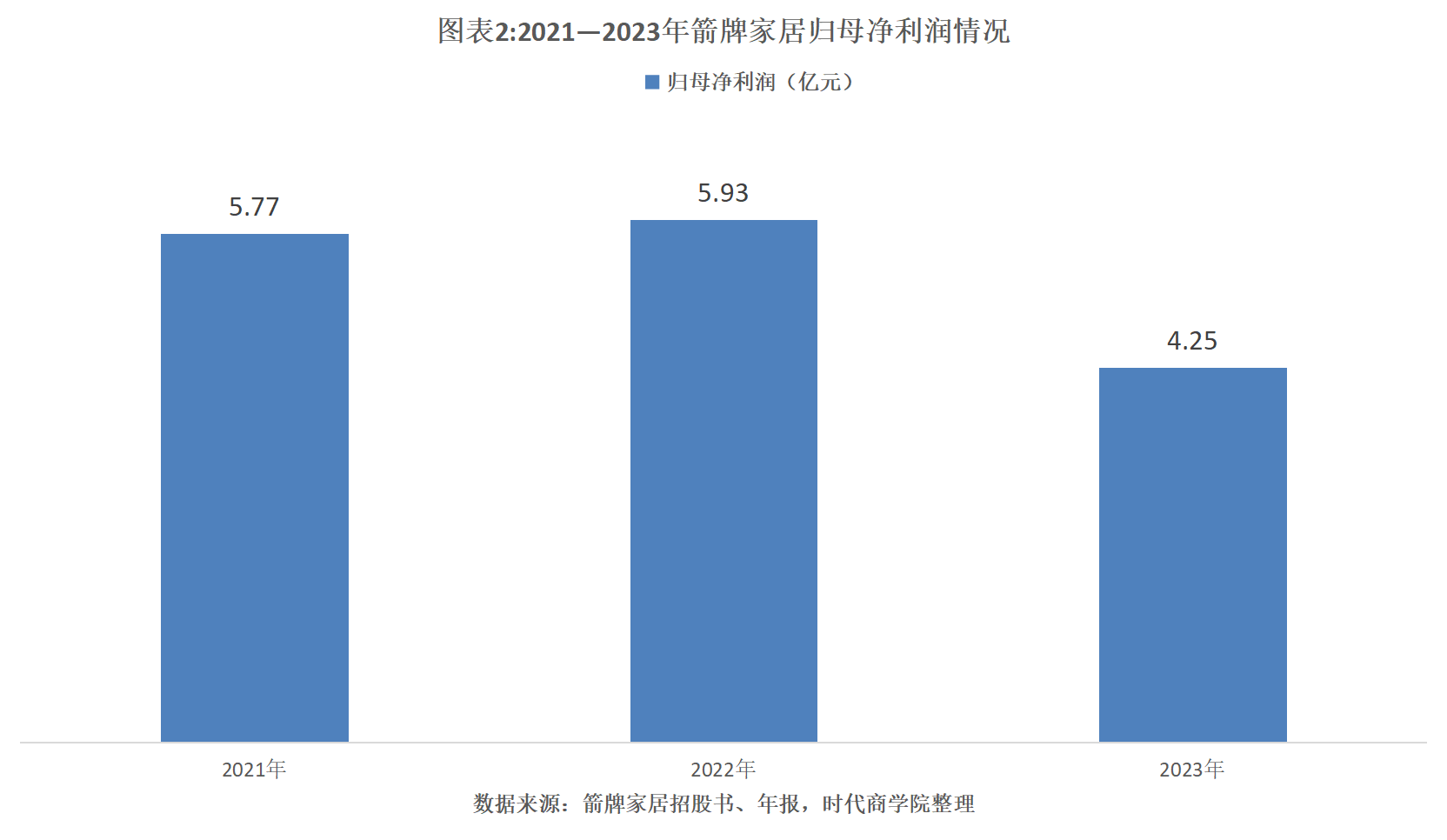

回顾过去三年业绩变化,箭牌家居的业绩呈现出下滑趋势。

年报显示,2021—2023年,箭牌家居的营收分别为83.73亿元、75.13亿元、76.48亿元,同比增速分别为28.78%、-10.27%、1.79%;同期,归母净利润分别为5.77亿元、5.93亿元、4.25亿元,同比增速分别为-2.04%、2.77%、-28.33%。

值得警惕的是,箭牌家居的业绩似乎还在进一步恶化。

2024年一季度,箭牌家居净利润为-9115.26万元,同比下降3431.35%,由盈转亏;另外,归母扣非净利润的亏损则进一步扩大至1.06亿元,同比下降580.35%。

纵观近年来一季度的业绩情况,不难发现箭牌家居营收相对稳定,但归母净利润则大幅波动。2022年一季度、2023年一季度及2024年一季度,箭牌家居的营收分别为11.28亿元、11.10亿元、11.35亿元;归母净利润分别为2624.43万元、311.11万元、-9034.51万元。

盈利恶化,箭牌家居还遭遇资本市场用脚投票。

2022年10月,箭牌家居在中信证券(600030.SH)的保荐下成功上市,首发价格为12.68元/股,对应发行市值为122.49亿元。截至4月22日收盘,其股价较发行价已下跌34.87%(后复权),市值蒸发43.23亿元。

对于2024年一季度净利润大幅下降的原因,箭牌家居解释称,主要系本期主营业务毛利率下降、长期资产折旧摊销增加和存货跌价损失增加等所致。Wind数据显示,2024年一季度,箭牌家居的销售毛利率为24.40%,跟上年同期相比下降6.04个百分点。

值得注意的是,时代商学院注意到,今年迄今,全国12315消费投诉信息公示平台上已现上百起与箭牌家居相关的投诉,投诉对象包括箭牌家居集团股份有限公司、箭牌家居集团等,涉及产品质量问题、售后服务问题及无理拒绝履行三包义务问题等。

(全文743字)

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其相关法律责任。如其他媒体、网站或个人转载使用,请联系本网站丁先生:news@time-weekly.com