透视物业2019:上市大年,一哥易主

2019年,物业公司上市数量超过了2017-2018年两年的总和,堪称大年。

图片来源:网络

图片来源:网络

即使在中美贸易摩擦和香港修例风波两大不利因素影响下,港交所依然在2019年交出了一份亮眼成绩单。安永发布的2019年IPO报告显示,年内港交所预计共有159家公司首发上市,筹资额3105亿港元,无论是IPO数量,还是筹资额,港交所都冠绝全球。

在众多明星企业中,物业公司并不起眼,但它们庞大的队伍也让人无法忽视,物业公司扎堆上市也成为了2019年房地产行业的一道亮丽风景。

据时代财经统计,这一年一共有8家物业公司通过IPO成功登陆港交所,三家提交上市申请书,A股市场有历时两年成功IPO的新大正物业。此外,招商物业、华发物业通过资产重组实现曲线上市。2019年,物业公司上市数量超过了2017-2018年两年的总和,堪称大年。

凭借着政策风险小、盈收稳定、增长空间大等优势,物业公司在资本市场的“受宠”程度远大于地产公司,它们的市盈率普遍超过自己的地产母公司,这也成为了物业公司前赴后继赴港上市的重要原因。目前,仍有大量地产公司未公布分拆物业上市的计划,这意味着,未来物业公司的上市浪潮仍将继续。

上市大年

2014年6月30日,“物业第一股”彩生活正式在港交所上市交易,这为物业公司登陆资本市场打开了一扇大门。不过,彼时大多物业公司没有像彩生活那样考虑港交所,而是选择了门槛更低的新三板。

据全国中小企业股份转让系统网站信息显示,2016-2017年,是物业公司登陆新三板的高峰期,其中2016年挂牌数量为23家,2017年为26家。截止2018年12月21日,累计挂牌物业公司达到74家。

转折发生在2017年,由于新三板融资功能有限,这年开始,越来越多的物业公司开始退出新三板,2017年摘牌量为4家,2018年增加至14家。而那些从新三板“出逃”的物业公司都不约而同地瞄准了港交所。

2018年,赴港上市的物业公司明显增加,全年累计成功上市的有碧桂园服务、祈福生活服务、新城悦、佳兆业美好、永升生活服务、雅生活等六家。另辟蹊径的南都物业则成功登陆A股,成为了A股物业第一股。

进入2019年,这股热潮达到“沸点”。据时代财经统计,在港交所,这年一共有8家物业公司通过IPO成功登陆港交所,在这些新面孔中,有背靠千亿房企的保利物业、奥园健康,但更多是名不经转的小物业公司,如和泓服务、银城生活服务、鑫苑服务。

A股市场上也有新气象,经过近两年的努力,从新三板摘牌的新大正物业于12月3日在深交所上市,成为继南都物业之后,A股第二只物业股。部分企业则直接绕过IPO环节,通过资产重组的方式达到了接轨资本市场的目的。

今年4月15日,招商蛇口宣布以现金方式协议受让中航善达22.35%股份,并以持有的招商物业100%股权认购中航善达非公开发行股份。重组完成后,招商蛇口持有中航善达51.16%股份,成为控股股东。12月16日,中航善达正式更名为“招商积余”,招商物业籍此成功登陆A股。类似的还有华发物业。

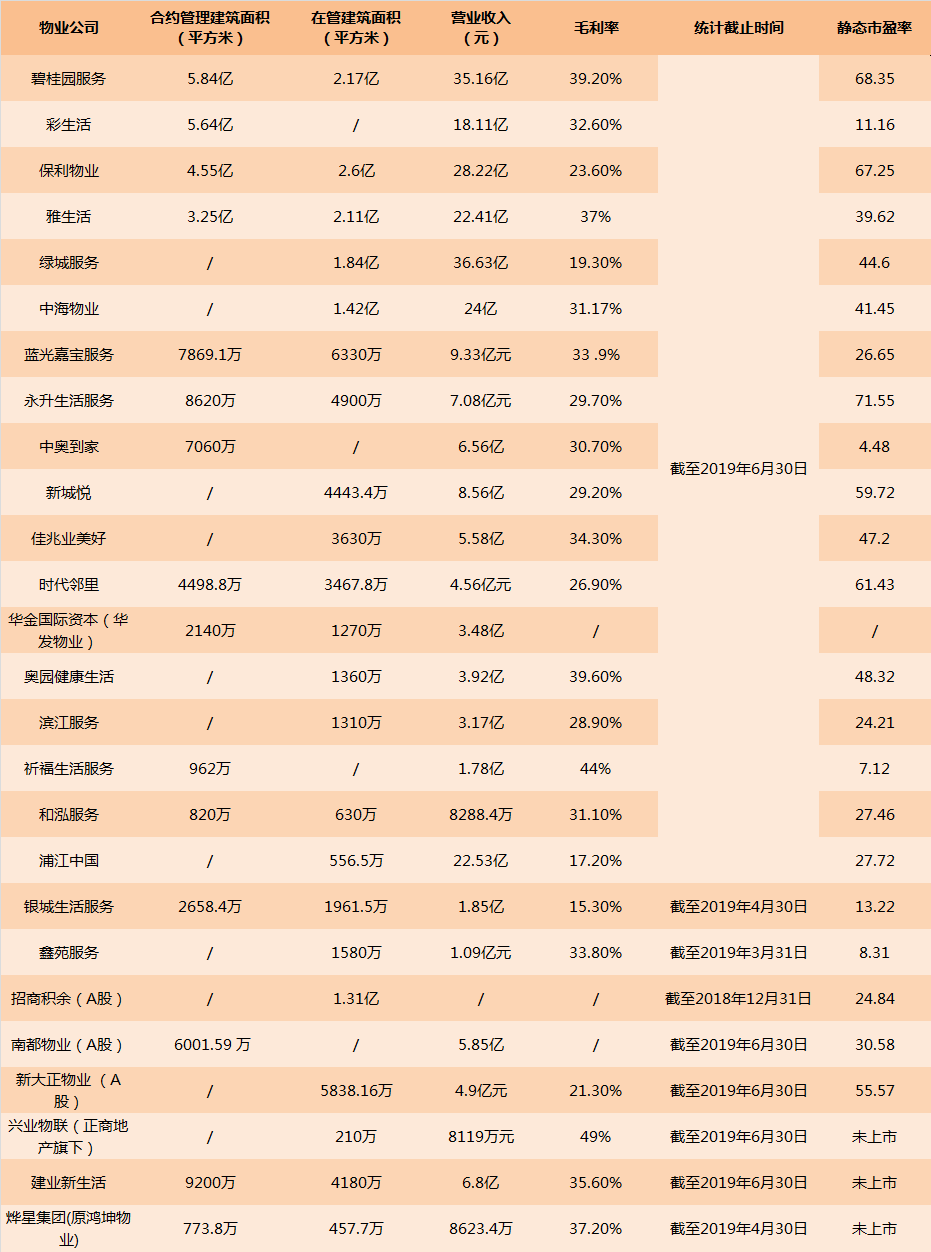

截至2019年12月30日,已经上市的物业公司一共有23家,包括H股20家,A股3家,此外,还有兴业物联(正商地产旗下)、建业新生活、烨星集团(原鸿坤物业)三家公司已经在港交所提交上市申请书。

一哥易主

这些脱胎于地产公司的物业公司,与母公司一样,现今大多采用“规模为王”的发展战略,在各大物业公司提交的上市申请书中,“收购新物业、扩大规模”成为了每一家物业公司上市募资的第一诉求。

2019年期间,物业行业收购不断,碧桂园服务收购嘉凯城物业100%股权、佳兆业美好收购江苏恒源物业51%股权、蓝光嘉宝服务收购江苏恒发物业100%股权、和泓服务收购上海同进物业70%股权、永升生活服务收购青岛雅园物业55%股权……

最大一笔收购来自于雅生活。今年9月初,雅生活宣布收购新中民物业60%股权,两大巨无霸的合并,使得原本就整合了绿地物业的雅生活进一步壮大。

截至2018年底,中民物业及新中民物业下属控股物业公司管理面积合计约1.9亿平方米、参股物业公司合计管理面积约1亿平方米,加上雅生活截至2019年6月底在管的2.11亿平方米,交易完成后,雅生活的整体在管面积将突破5亿平方米。

从在管面积的层面来看,待雅生活完成收购新中民物业,其规模将达到行业第一。

数据来源:企业公告、雪球、时代财经整理

数据来源:企业公告、雪球、时代财经整理

在很长一段时间里,由于竞争对手少,彩生活都牢牢占据着物业行业老大的位置,但随着越来越多背靠着地产公司的物业公司上市,彩生活的领先地位已经逐渐丧失。

从合约管理面积层面来看,碧桂园服务位列第一,彩生活已经退居第二,前者合约管理面积为5.84亿平方米,后者为5.64亿平方米。另据官方披露,未上市的万科物业截至2018年底合约管理面积达到了5.3亿平方米,彩生活的竞争优势并不明显。

后来者来势汹汹意味着物业行业的排位即将进入新一轮洗牌,在这个群雄逐鹿的阶段,物业公司之间的规模之战亦将愈演愈烈。

而这个刚刚热闹起来的行业,在资本市场上也备受青睐。对比可以发现,物业公司的估值远高于地产公司,尤其是那些从地产母公司分拆出来的物业公司,差距更是悬殊。

截至12月30日,碧桂园服务市值稳居行业第一,达到718.39亿港元,且与排名第二的雅生活(市值361.33亿港元)拉开明显差距。碧桂园服务的市盈率(静态,下同)为68.35,尽管地产母公司碧桂园规模早已位于行业第一,但市盈率仅6.96,两者相差近十倍。

市盈率最高的是永升生活服务达到71.55,而对应的地产母公司旭辉控股市盈率仅8.48。中海物业市盈率为41.45,中海地产为7.34;佳兆业美好市盈率为47.2,佳兆业集团为7.07;时代邻里市盈率为61.43,时代中国则为6。

绿城服务是一个更为特殊的案例,截至12月30日收盘,绿城中国(45.71)的市盈率虽已超过绿城物业(44.6),但总市值依然落后,前者为203.85亿港元,后者则为245.43亿港元。这也是唯一一家市值被物业公司超过的地产公司。

东北证券房地产分析师沈路遥认为,物业和房地产是两个性质不一样的行业,地产开发作为强周期性行业,其估值容易受政策影响,物业行业则拥有轻资产、可持续的现金净流入以及未来两年高确定性的在管面积、收入增长等特点,是地产后周期中较为优质的赛道,因此享受到了更高的估值水平。

错位竞争

在不断寻求规模扩张、扩大市场分额的同时,部分物业公司不再局限于传统的物业管理服务、增值服务,且已经开始考虑错位竞争,尝试更多业务。

市值第一的碧桂园服务从2018年开始试水“三供一业”(供水、供电、供热及物业管理)业务,并与洲际海峡能源投资(北京)成立合资公司投资承接合作中央企业的“三供一业”改革的物业管理及增值服务。

“‘三供一业’是一片蓝海,是一片处女地,将是碧桂园服务的另一个市场。”碧桂园执行董事兼总经理李长江多次表达过对这项业务的看好。

另一项被李长江认为大有作为的业务是“城市服务”,即介入到城市的管理及治理。碧桂园服务于年报中指出,2019年或将成为公司的“城市服务元年”。李长江曾透露,碧桂园服务已经与开原市、西昌市等城市签订战略框架协定。

奥园健康在上市之初就便加入了商业运营及大健康产业,截至上半年,奥园健康共向34个商场订约提供商业运营服务。大健康产业方面,首家MSARORA万博旗舰店于今年3月15日开业,同时继续与“春雨医生”合作,打造“互联网+中医”服务。

新城悦与中海物业分别在2018年8月、2019年新增了停车位买卖的业务。停车位业务的开展,推动新城悦社区增值服务板块的收入明显增加,今年上半年实现收入7110万元,同比增长206.3%。而中海物业停车位买卖业务的分部毛利率表现最佳,达到42.8%,其余的物业管理分部为16.8%,增值服务分部则为33.9%。

虽然试水的新业务不尽相同,但大部分的物业公司主要收入依然来自物业管理服务,而且主要来自住宅物业。那些专注于非住宅物业的物业公司算是极少数,目前在已上市或准备上市的26家物业公司中,只有三家。

浦江中国主要从事为高端非住宅物业提供物业管理服务,管理物业包括公众物业、办公大楼及酒店、商业综合体、政府物业、学校、工业区域、在建物业等。

A股的新大正物业主要管理公共物业、学校物业、园区物业、商业物业和住宅物业五个业态,在管的323个项目中,住宅占35个。正在上市路上的兴业物联在管项目包括16幢商业楼宇、三幢政府楼宇。

这类物业公司规模普遍偏小,包含了住宅项目的新大正物业在管面积有5838.16万平方米,而最小的兴业物联只有210万平方米,规模倒数第一。不过,因为商业楼宇物业费用更高,兴业物联的毛利率反而最高,达到49%。

没有庞大的地产母公司做后盾,像浦江中国这类物业公司在规模竞争中本来就先天不足,把目光瞄向竞争较小的非住宅物业,同样是一个寻求错位竞争的方法。

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其相关法律责任。如其他媒体、网站或个人转载使用,请联系本网站丁先生:news@time-weekly.com